В мае 2019 года наш клиент из Австралии, владелец онлайн-сервиса для регистрации юрлиц, в течение двух недель потерял несколько десятков тысяч австралийских долларов. Это случилось в результате ряда мошеннических транзакций.

Их пропустила антифрод-система платежного шлюза австралийского банка, с которым сотрудничает клиент. Компании Программные технологии удалось положить конец мошенничеству с помощью интеграции стороннего антифрод-решения. Далее расскажем, как правильно выбрать антифрод, исходя из особенностей бизнеса.

Ситуация HELP

Пять лет назад к нам в Программные технологии обратился клиент из Австралии с запросом создать сайт, на котором можно зарегистрировать юрлицо за 3 простых шага. Это был настоящий стартап: сайт сразу заработал и начал приносить прибыль, а новые сервисы добавлялись постепенно, по мере разработки. Так, кроме оформления юрлица со временем появилась возможность зарегистрировать домен и торговую марку, открыть трастовый фонд, заказать дизайн — и всё это не более, чем за 3 шага.

Нам удалось добиться быстрого и надежного взаимодействия сервиса с тремя сторонними API: государственной системы Australian Securities and Investments Commission (ASIC), почтового сервиса и платежного шлюза. Благодаря этому стартап стал самым быстрым сервисом регистрации юрлиц в Австралии. Между оплатой пошлины и регистрацией компании проходит всего 20 секунд. Услуга стоит $532, из которых 495 уходят государственному регулятору ASIC, а 37 составляют комиссию сервис-провайдера, то есть нашего клиента.

Сервис благополучно зарабатывал и развивался, пока в мае прошлого года через него не было совершено более полусотни покупок с помощью украденных платежных карт. В результате каждой сервис терял полную сумму, а не только свою комиссию: настоящий владелец карты запрашивал chargeback — возврат средств. Возврат делался полностью за счет владельца сервиса, со счета клиента каждый раз списывалось по $532.

За две недели, пока клиент искал способ пресечь утечку денег и подавал заявление в полицию, он получил ущерб на несколько десятков тысяч австралийских долларов, став одной из миллионов жертв организованной киберпреступной группировки.

Немного безжалостной статистики

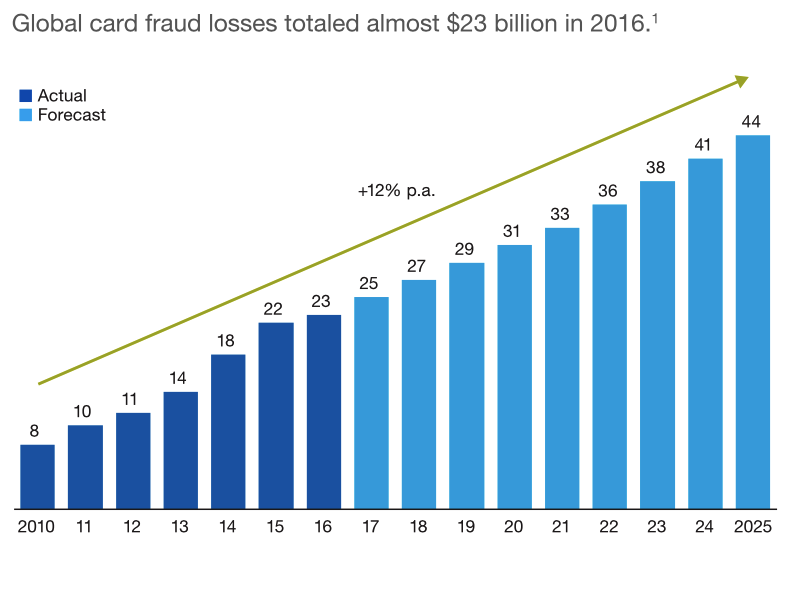

Статистика по мошенничеству с платежными картами удручает: в 2018 году во всем мире было потеряно 24,26 миллиарда долларов. В России украли порядка $21,6 млн. С 2017 года потери выросли на 18,4% по миру и на 44% по России. Аналитики предполагают, что ежегодный прирост случаев мошенничества продолжится, и к 2025 году ущерб составит $44 млрд. Что, видимо, недалеко от правды, т.к. с 2018 годом они ошиблись “всего” на 3 млрд.

Порядка 70% потерь берут на себя эмитенты, остальные 30% несут торговцы. Наш клиент, к сожалению, оказался в этой трети.

Почему нельзя брать первый попавшийся антифрод и как выбрать правильный

В течение пяти лет наш клиент полагался на антифрод-систему, которая шла в одном пакете с услугами крупного австралийского госбанка, где обслуживается сервис. Пока не началась череда мошеннических транзакций, владельцы сервиса даже не подозревали, что их антифрод не работает.

Ошибка состояла в том, что никто заранее не продумал стратегию защиты от фрода, которая согласовывалась бы с бизнес-процессами сервиса. Просто взяли ту, что шла в комплекте от банка.

Какие вопросы владельцы сервиса должны задать провайдеру антифрод-решения, чтобы оценить его эффективность, не переплатить и в перспективе не стать жертвой из-за недостаточной защиты:

- Каковы показатели эффективности антифрода: сколько мошеннических транзакций он пропускает/отбивает, какие бывают сценарии предотвращаемых фродов?

- По каким критериям он признает транзакцию мошеннической?

- Может ли банк или другой провайдер составить индивидуальный план защиты сервиса и позволить клиенту самостоятельно настроить приемлемый уровень риска?

- Владелец бизнеса должен иметь возможность самостоятельно настроить прогностические параметры для определения уровня риска, исходя из своих уникальных бизнес-процессов.

Настройка антифрода и результаты

На этом проекте после мошеннических атак Программные технологии выступил в несколько необычной для себя роли: до сих пор нам приходилось разрабатывать кастомные платежные шлюзы с антифродом, а выступать в чистом виде как аналитики и интеграторы — еще нет.

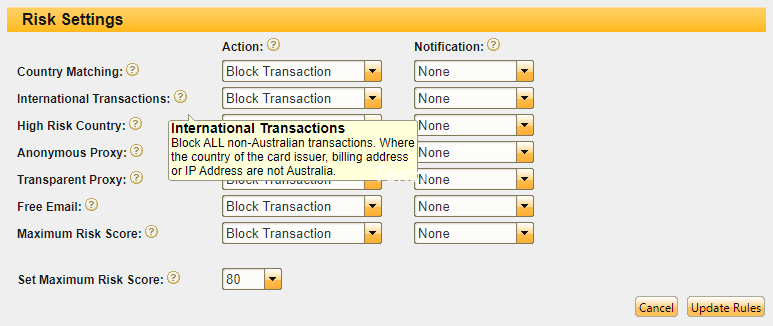

После анализа признаков, по которым можно отличать хорошие транзакции от плохих, мы пришли к простому выводу: самой эффективной мерой защиты для нашего клиента является определение потенциального мошенника по стране, из которой совершается транзакция. Неавстралийцу с неавстралийской карточкой незачем регистрировать юрлицо в Австралии.

Поэтому решили использовать lite-версию сторонней антифрод-системы, которая выявляет и блокирует подозрительные транзакции по следующим критериям:

- исходящие из стран с высоким риском. Их каждый год определяет международная организация FATF, которая борется с отмыванием денег;

- международные переводы;

- связанные с бесплатными электронными адресами;

- с анонимным прокси;

- находящиеся в базе данных подозрительных карт.

Нужен платёжный шлюз? Напишите нам, и мы оценим его бесплатно.

Интеграция API новой антифрод-системы заняла у нас 4 дня.

Антифрод-решения, основанные на правилах, а не на машинном обучении, считаются устаревшими и негибкими, дающими много ложных срабатываний, понижающими конверсию. Но для нашего клиента они оказались настоящим спасением, позволив за разумный срок и умеренную плату полностью пресечь мошенничества.

Теперь проходит не более одной мошеннической транзакции в 2-3 недели, что приемлемо для клиента. Редкие ложноположительные случаи он решает вручную: они происходят, когда кто-то из пользователей сервиса находится на отдыхе за рубежом, обычно пользователи в таких случаях обращаются напрямую в саппорт.

Решение работает по системе “все-в-одном”: за каждую проведенную транзакцию поставщик решения берет 1,5% + 25 центов. Таким образом клиент отдает 81 цент с каждых 37 австралийских долларов, которые он берет как комиссию. Конечно, это сделало содержание сервиса дороже, ведь старая система, предоставляемая банком, входила в стоимость содержания счета. Но если сравнить с суммами, которые тратились на оплату мошеннических транзакций, это не так много.

Конец истории

Недавно клиент ходил на очередную беседу в полицию и видел, как клерк выкатил три супермаркетовых тележки, полные бумаг — все по его делу. Скорее всего, клиент стал одним из звеньев в цепочке очередного хитроумного мошенничества. Возможно, схема заключается в том, что под новое юрлицо выпускаются кредитные карты в каком-либо из австралийских банков, с них делаются оплаты или снимается наличность до достижения кредитного лимита, и далее мошенники исчезают. Полиция утверждает, что близка к разгадке. Мы запаслись антифродом и с нетерпением ждем развязки.